作者 | 沙拉酱

编辑 | 唐飞

BOSS直聘又要上市了。

10月10日,BOSS直聘(BZ.US,以下简称“BOSS”)发布公告称,公司已向香港联交所递交双重主要上市申请。

2021年6月11日,BOSS直聘登陆纳斯达克,发行价为19美元/股。上市至今,BOSS直聘股价呈波动下跌趋势,截至10月26日收盘,BOSS直聘股价报12.46美元/股,市值约55亿美元。

对于BOSS直聘本次回港二次上市,价值星球接触的大部分分析师均认为有主要两点原因:第一,在全球宏观环境下回港上市以规避中概股可能面临的在美退市风险;第二,则是扩大投资者范围,寻求资本市场的全新机会。

事实上,在刚刚发布的2022年第二季度报中,BOSS正在面临营收同比与环比的双下降,而此前上市的智联招聘和前程无忧也都在2017年和今年完成了退市与私有化,似乎盈利困局一直是招聘平台绕不开的噩梦。

招聘这门生意作为刚需行业,为何这么难做呢?

BOSS直聘的盈利困境

BOSS直聘正在面临用户增长,营收下滑的尴尬局面。

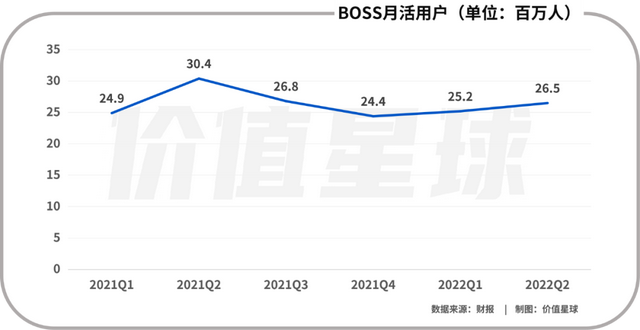

在公开的2022年第二季度财务数据中,BOSS直聘的平均月活用户达到了2650万,较上季度环比有5%的增幅。

BOSS直聘曾在2022年第一季度财报会议上透露,截至5月31日,尝试注册新用户失败的人数已经达到4500万人,较上季度公布的3000万人增加了1500万人。这部分注册失败的用户如果成功注册,会进一步增加BOSS直聘整体的活跃用户数据。

据长桥海豚投研和QuestmoBile整理的数据,BOSS直聘平台活跃用户从2020年初开始逐步领先于赶集直招、智联招聘等传统求职平台,并且领先优势持续增加。

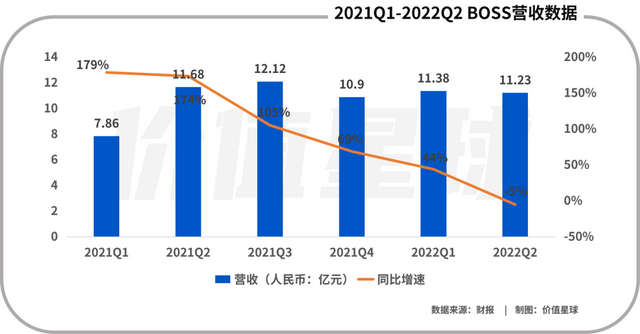

但是,在高于行业平均水平的月活用户的加持下,BOSS直聘却仍面临着营业同比与环比双下降的局面。

二季度,BOSS直聘实现营收11.23亿元,同比下降4.8%,环比下降1%。这也是BOSS直聘自从2021年第一季度开始连续六个季度首次面临营收同比、环比双下降的情况。

从业务拆分的情况来看,本季度BOSS直聘的企业用户收入有5%的同比下降,个人用户收入则有20.2%的同比增幅。BOSS直聘官方解释为因为疫情等不可抗力企业的招聘需求在下降所导致。

然而,事实真的如此吗?

资深产品经理贝拉有不同的见解,她表示BOSS直聘以找工作直接和老板谈这个定位打响市场,最初解决的是求职者与企业之间沟通壁垒的痛点需求。然而,近年来BOSS直聘这个主打沟通的定位似乎正在被模仿甚至超越。

贝拉进一步表示,社交属性的建立门槛并不高,任何的求职App都可以设定对话框,最开始BOSS直聘以社交属性占据了用户的心智,因此不论是求职者还是企业都更倾向于在BOSS直聘上交流,然而随着猎聘、拉勾网、智联招聘等新老求职App纷纷打开社交的“大门”,BOSS直聘的独特社交定位带来的优势也在被分散。

求职者莎莎就告诉价值星球,“BOSS直聘上的企业回复速度和频率明显不如之前了。” 莎莎表示,从2019年开始她就注册了BOSS直聘求职,2020年BOSS直聘上企业回复的概率为80%,“现在有三分之一企业有回应就不错了,而且回应的时间越来越长。”

而企业HR尚尚则表示,BOSS直聘推荐的候选人适配度似乎也在降低。

“最近在帮我们公司招聘一个市场部的实习生,但是BOSS直聘经常推给我无论专业还是实习经历都毫不匹配的候选人,增加了我的筛选时间和成本。”尚尚解释道。

另一位求职者阿拉则表示,BOSS直聘推荐给自己的职业也非常不对口。“我是一名文字工作者,但是BOSS直聘却总是推给我销售、广告,甚至留学中介这些我从来没浏览过也没有兴趣的职位。”阿拉表示,“我现在觉得BOSS直聘的推荐算法有点不管我需要什么,只管他们有什么就推什么的感觉。”

贝拉表示,从整体算法的精准性而言,BOSS直聘确实没有和国内其他的招聘平台拉开实质性的差距。当差异化优势逐渐放缓的时候,即使用户仍会使用却会从付费党,变成“白嫖党”,其核心原因是,这个平台的服务和信息已经不值得用户额外付费。

招聘软件到底该“收割”谁?

有用户,但不赚钱,这似乎是目前整个招聘行业面临的窘境。

曾有“北智联,南前程”称号的两大招聘行业的前辈纷纷退市。2017年,在纳斯达克上市不足三年的智联招聘退市,而今年3月1日,前程无忧发布公告称已签订与Garnet Faith Limited的合并协议。

根据修订后的合并协议,前程无忧每股收购价格从79.05美元降至61.00美元,降幅29.51%,对应公司的股权价值约为43亿美元。

退市之前的前程无忧就面临着营销扩大、利润缩窄的情况。据财报显示,前程无忧2021年前三个季度的净利润分别为4660万元、1.82亿元和1.3亿元,同比下降分别为77%、54%和44%。

相较之下,2021年第三季度,前程无忧的服务成本同比增长24.3%至4.00亿元人民币。 销售与市场营销费用则同比增加46.0%至4.57亿元人民币。

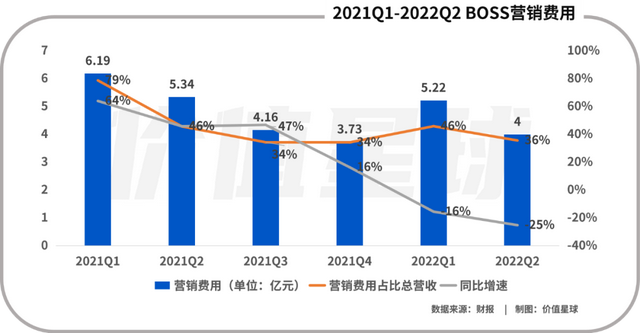

而去年上市的BOSS直聘到2021年底也经历了三年的连续年净亏损,财报显示,2019-2021年BOSS直聘净亏损分别为7.34亿、12.26亿和12.35亿元。2022年第二季度,可能是吸取了前车之鉴,BOSS直聘开始控制营销和研发费用,其营销费用为4亿元,同比下降23%。研发费用为3.01亿元,同比上升从上季度的78%下降到本季度23%的水平。

综合来看,招聘平台的盈利困局离不开核心的两个困境:

首先,目前多数的招聘软件变现方式都是,通过对C端的免费吸引大量求职者,再用高月活向B端收费。然而,越来越多的企业却对招聘软件的收费模式感到不满。

在黑猫投诉上,充斥着“智联招聘诱导续费”类似字样的投诉。BOSS直聘的企业用户家家也告诉价值星球,自己使用BOSS直聘的几年时间中,明显感觉到它的收费标准在不断上升。

家家举例道,最开始在BOSS 直聘上像销售这样的流动性强、需求量大的岗位被第一批贴上了‘火爆岗位’的标签,而BOSS直聘会对这些火爆岗位的发布进行收费。一种是岗位式,一个岗位98元/月。另一种是年度收费,每年3600元,能发5个火爆岗位。“而早在2019年底、2020年初的时候BOSS直聘已经涨价了一次,年费从3600元变成了4800元。”家家回忆道。

后来,BOSS直聘 又上线了其他的收费产品,比如一个叫做“简历炸弹”的,可以将发布职位推送给100个符合标准的候选人。或者一张价值368元的“畅聊卡”,允许企业搜索符合招聘要求的候选人,并与其取得联系。“一张卡368元,可以使用40次。”家家介绍道。

可是,收费项目的增多并没有带来人员质量的提升。求职市场的规模和质量并不会因为企业的缴费而提升,因此企业用户的感受只是自己不断被“收割”却没有在招聘上省时省力。

久而久之,企业就会减少在平台上的缴费动作,甚至直接放弃使用该平台。

其次,招聘软件提供的服务越来越趋于同质化。

北京一位资深HR就回忆道,多年前各家招聘平台还有不同的定位,智联主要针对行政、销售等岗位,BOSS直聘最初针对会计、销售,后来延伸到技术岗,猎聘专注高薪挖角,拉勾则专注互联网运营相关。但是现在,招聘软件的职位定位越来愈模糊。

后来为了覆盖更多的用户,招聘平台只能放弃垂直领域,改做“大而全”。

一位中年求职者就向价值星球抱怨道,自己花了不少钱充值猎聘的会员,却发现推给自己的职位在BOSS上也能找到。“甚至有一些较为初级的销售岗位也在猎聘上出现。”

定为趋于同质化,算法又无法有质的差别的情况下,各大平台只能比拼广告宣传。于是,我们看到了充斥着地铁的BOSS直聘,以及承包了电梯间的前程无忧

招聘生意经到底难在哪?

求职,明明是一件刚需,但为何招聘这门生意却这么难?

因为ToB还是ToC,这是个难题。

招聘软件的核心用户都是B端用户,但是他们又需要强大的C端用户数据来打动B端用户,这就让招聘软件陷入了“讨好B端还是C端的”困局。

在招聘这件事情上,企业希望以最低成本面试到最合适的候选人,应聘者则希望以最短时间面试到最优待遇的企业。B端和C端的诉求本身就有本质的冲突。

此前,主打企业评价的看准网关闭了评价系统,也侧面说明“讨好”C端用户的招聘软件功能,似乎只能“得罪”B端。

BOSS直聘此前用“直接跟老板谈”的定位迅速获得了用户的好感,但随着BOSS直聘上企业回复率的降低,以及“不靠谱”企业数量的增多,这份特殊的优势似乎也在削弱。

于是,在核心矛盾无法疏解的情况下,各大招聘软件只能“卷”向数量——以海量简历和岗位来同时吸引B端和C端用户。确实,更多的机会和候选人是求职者和企业共同的需求,但这就不可避免地让所有招聘软件面临了另外的难题——同质化,以及推荐不精准。

“招聘软件很难突破的本质原因,是求职者和企业之间难以调和的‘基本矛盾’。”贝拉如是说道。对于未来招聘软件优化的方向,她则表示,技术为本,更精准的推荐算法不论是对C端用户还是B端用户都是核心的竞争力。

归根结底,纯粹的信息中介模式只涉及捞简历的浅层沟通,后续交易双方脱离平台,无法完成闭环,这让平台始终停留在“广告牌”的定位上,难以拿到主动权和市场定价权,最终走向集体没落。

*本文基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议

尴尬的BOSS直聘们:有用户,但不赚钱最先出现在价值星球 Planet。