作者 | 归去来

编辑 | 唐飞

近日,被业内评为“AI第一股”的商汤科技,再次被推上风口浪尖。

11月8日,阿里以平均每股1.8190港元的价格卖出8000万股商汤股票。三天后,11月11日未来资产环球投资又宣布减持7325万股。

另据富途证券数据显示,近60天众多大行抛售了商汤股票,排名前五的是,美林(45425万股)、富途证券(20108万股)、中金(18910万股)、摩根士丹利(13718万股)、中信里昂(11921万股)。值得注意的是,早在今年7月6日时,商汤科技创始人汤晓鸥已减持2079万股。

事实上,投资者大逃杀的背后还是和商汤在二级市场上股价的暴跌有关。2021年12月30日,商汤正式登陆港交所,上市当日,公司股票创当年7月中旬以来中国香港IPO首日最大涨幅。上市第三天,股价翻倍,市值更是超过2720亿港元。

但目前商汤的股价在2港元/股附近波动,市值更是暴跌到仅剩690亿港元左右。换句话说,不到一年的时间里,商汤市值已蒸发超2000亿港元。

图源:雪球

其实,不仅仅是商汤的日子难熬,“AI四小龙”其他三家的发展也不乐观。

早在2020年11月,上交所就已受理依图科技IPO申请。但在8个月后,上交所发布公告称决定终止对依图科技首次公开发行存托凭证并在科创板上市审核的消息,终止原因是由于依图科技选择主动撤回申请。

2019年8月,旷视科技向港交所递交招股书。6个月后,旷视科技港股上市进程状态显示“失效”。2021年,旷视科技转战科创板,然而在今年3月份,却因上市文件中财务资料有效期问题需补充提交资料,发行注册程序被迫中止。

云从科技虽在今年5月份完成在科创板上市,但其股价已经从最高点时的35.75元/股,跌到今年9月份时的15.65元/股的低点,这一价格和发行价的15.37元/股相差无几。兜兜转转几个月,云从科技股价又被拉回到原点。

图源:雪球

那么为何如今AI四小龙的日子都如此难过呢?短期之内,他们又是否可以走出困境?

曾经有多辉煌,如今有多没落

2011年,毕业于清华“姚班”的印奇与唐文斌、杨沐两位同学,在北京一起创立了旷视科技。同年,在美国纽约大学深造的朱珑,有了回国创业的想法,次年便与同学林晨曦创立了依图科技。三年后,商汤科技成立了。2015年,汤晓鸥的中科大校友周曦,成立了云从科技。

但实际上,当时投资人以及国内的相关企业对AI仍处在认知阶段。

2016年3月Alpha Go围棋夺冠后,谷歌、亚马逊、Facebook 、IBM及微软在同年9月宣布成立Al联合组织“Partnership on Al”。

微软也在同年10月宣布其人工智能设备的语言理解能力击败人类,陆续重大事件的不断披露,也让外界对于AI有了更加清晰的认知,并在全球范围内引发了新一轮人工智能热潮。

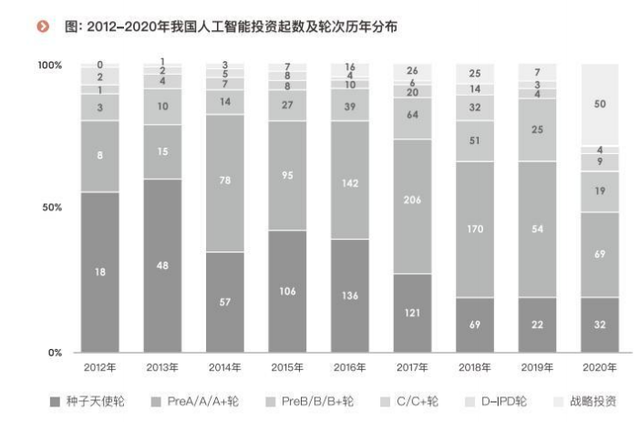

此后,我国多地陆续出台多种行业利好政策,资本也在纷纷加注这一赛道。据《2021年人工智能行业发展蓝皮书》蓝皮书统计,过去9年人工智能领域IPO前的股权投资行为,共发生了2048起,投资金额达4800亿元,而投资的高峰期集中在2015年-2018年。

图源:《2021年人工智能蓝皮书》

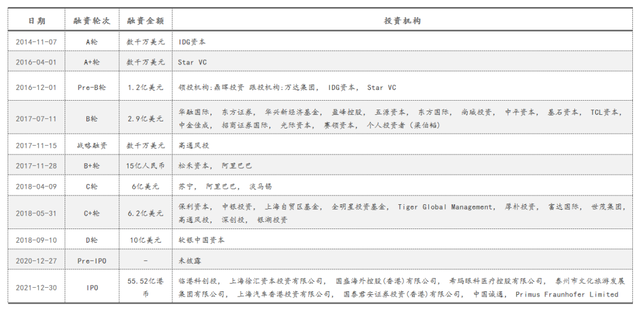

以商汤为例,其在2017年到2018年两年的时间里,完成六轮融资。背后的投资方包括高通风投、光际资本、赛领资本等知名投资机构,导致此后很长一段时间里商汤都被外界称为“融资机器”。

数据来源:企查查

同期,百度、科大讯飞、华为等一众大厂也在纷纷加速布局AI,并推动AI和交通、物流、零售、金融、政务等多个产业的融合。甚至可以说,AI逐渐成为了一众大公司的标配。

当然,这一动作也加速了AI行业的“内卷”程度。

但没有任何风口不灭,进入到2019年以后资本对于AI的热情在明显减退。《2021年人工智能行业发展蓝皮书》指出,2018年全国单笔平均融资投资额为4.1亿元,2019年直接下降到1.6亿元,相差2倍以上。

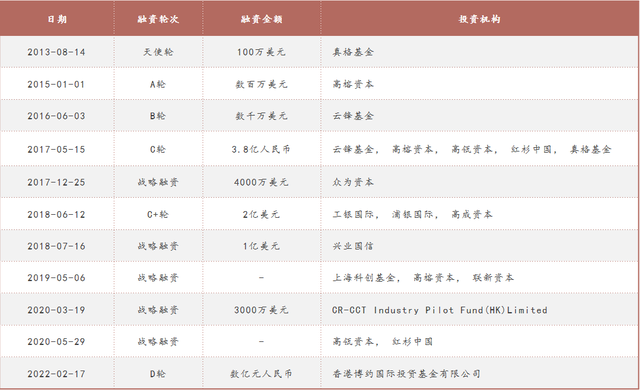

所谓的“AI四小龙”进入2019年以后,在融资金额、融资频次上也均出现明显降低。以依图科技为例,其在2019年到2022年,仅完成四轮融资,对外披露的最高金额也只有数亿元人民币。

图源:企查查

而旷视科技进入到2019年以后,更是没有任何新的资本进入。

或许正如创新工场创始人李开复2020年在一个公开场合谈及AI创业公司所说的那样,有三个AI专家就能估值7亿、靠AI概念忽悠投资人的时代已经过去。

也是在2020年,工信部赛迪研究院副总工程师、人工智能产业创新联盟秘书长安晖曾指出,全球近90%的人工智能公司处于亏损状态,中国AI产业链中90%以上的企业也处于亏损阶段。

“四小龙”也没有逃脱这个厄运,商汤2021年营收47亿元,总亏损将达171.4亿元,亏损高达营收的3.6倍。云从科技在2019年到2021三年的时间内累计实现营收26.4亿元,但扣非净亏损则高达23.2亿元。

依图科技2020年上半年营收虽为7.17亿元,但归母净利润却高达-36.42亿元。而旷视科技在2020年营收和净利润则分别为13.91亿元和-33.26亿元。

如果说资本尚能接受所投企业短期之内的亏损,但当下以及未来的不确定性,让AI四小龙未来何时能够盈利依旧成谜,继而引发市场对AI科技公司商业模式的质疑,这就不难解释为何已经完成上市的商汤会出现股价暴跌、部分股东频频减持的原因所在。

回款难、需求低

技术是AI公司的基础,企业只有拿出我有你没的技术才能构建出自身的护城河,这也决定了研发投入是AI企业的最大成本。

结合AI四小龙目前对外披露的招股书和业绩报告来看,商汤2019到2021年研发费用占营收的比重分别为63.3%、71.2%和76.9%,同期云从科技则分别为56.3%、76.6%和49.6%,起伏较大。

旷视科技2018到2020年研发费用占营收比重分别为70%、74%和64.4%。依图科技在2017年到2019年研发费用占营收比重则分别为146.4%、95.7%和91.6%。

值得注意的是,云从科技在招股书中写道:当前人工智能行业尚处于发展初期,相关技术及各应用场景的定制化解决方案迭代速度较快。这也意味着未来AI企业在研发上的投入依然很高,成本很难被拉低。

然而,在高研发投入成本的背后却是企业自身相对较差的造血能力。

AI四小龙以“大安防”业务为切入口,客户主要来自政府和企事业单位。以云从科技为例,其业务线包括智慧金融、智慧治理、智慧出行、智慧商业等,核心客户包括中国联通、联想等企业及数家通信运营商,并服务于国家海关总署等政府部门,以及工商银行、建设银行等银行机构。但这种业务模式正面临着来自多方的挑战。

来自安徽的邵总告诉价值星球,和TO G端合作远比外界想象的要复杂。

首先,政府项目审核、审核流程繁复,对相关资质和技术的考察也很严格。比如说,自己公司此前曾在2020年时,向当地政府提交过一个关于直播基地的项目,但时至今日,该项目依然没有获得批复。

其次,政府部门预算划批多围绕民生项目,对于AI项目的投入较谨慎。邵总熟悉的一位政府官员曾透露,他们当地财政接下来的的投入主要会是以民生类项目为主。

最后,国内顶尖科技公司均在大力发展G端业务,华为、科大讯飞这样的企业本身就有足够的品牌信誉和竞争力,而其他中小型AI企业的竞争难度可想而知。

不仅仅是TO G端的难度在增加,TO B端的需求也在减少。来自北京的张总告诉价值星球,现在国内的中小企业都在压缩一切不必要的成本,尽最大能力保持手中的现金流稳定,活下去才是最重要的。

其实张总的话不假,以这两年疫情后爆火的云行业为例,Canalys副总裁Alex Smith曾指出,在宏观经济的影响下,企业客户往往会选择通过减少IT预算来降低运营风险。

况且B端市场本身竞争也很激烈,比如在智能客服领域,百度有夜莺智能客服平台,网易推出了网易七鱼,华为和科大讯飞也有自己的智能客服系统,用友、金蝶等大厂更是深耕多年,留给其他企业的空间并不多。

图源:《2022中国AI技术应用场景》

而需求低、竞争激烈所引发的直接问题就会让AI四小龙接下来的销售费用率被不断拉高,盈利能力不断下降,亏损程度继续加剧。

冬天很长,但春天很近

事实上,目前AI四小龙也在寻求破局之道。

比如说,云从科技目前开始涉及元宇宙业务,商汤则对外宣称自己是最大的元宇宙赋能平台之一。

虽然按照中国信通院副总工程师许志远的说法来看,“我们离真正的元宇宙落地还有很远的距离”。但同时许志远也表示,在他们看来,元宇宙顺应了数字世界发展的趋势,包括虚实的日渐融合、对互联网体验的不满等等。他强调,元宇宙的概念涵盖了更多元、更广阔的技术图谱,因此具有很大的想象空间。

对于当下的云从和商汤而言,服务元宇宙,为元宇宙提供算法、交互,辅助语音识别、图像识别等等,都可能为自己带来一定收益。

比如前段时间爆火的AI绘画,今年6月,百度数字人度晓晓曾第一次作画,其4副AI画作被制作为数字藏品在百度App上线售卖,24小时售卖额超过17万元。8月底,一副由AI绘画工具生成《太空歌剧院》在美国科罗拉多州博览会的一项艺术比赛中获得了第一名,有消息称该作品也将被拍卖。

更早前,由AI创作的画作《埃德蒙·贝拉米画像》在2018年佳士得拍卖会上拍出了43.25万美元(约300万元人民币)的价格,超过估价45倍,也证明了AI创作的艺术作品正得到认可并产生更大的价值。

《太空歌剧院》。图源:网络

业内将AI的这种内容创作能力称为“AIGC”,东方财富证券分析师高博文认为,AIGC是继PGC、UGC后的新内容生产形态,是元宇宙和Web3.0的重要基础设施,其技术正在加速成熟。AIGC生成正从“降本增效”向“创造价值”转变,尤其在图片和视频领域。

的确,AIGC的成熟有利于降低成本,部分解决内容行业创意和生产的问题,带来数字人、虚拟场景、数字内容及图文视听相关产品的改变和丰富。Gartner预计,到2025年,生成式人工智能将占所有生成数据的10%。根据Generative AI的分析,AIGC有潜力产生数万亿美元的经济价值。

作为对照,部分海外新晋独角兽已经在用户运营数据和收入方面切实展现了商业化潜力。

典型案例如,StabilityAI面向消费者的产品DreamStudio注册用户已经超过150万,共同创建了超过1.7亿张图像。商业模式上,尽管StableDiffusion模型开源,但是DreamStudio用户为生成的图像付费,新用户获得免费积分,免费的积分用完,用户将需要自行购买积分。

Jasper的总订户数也已超过7万,2021年收入达4000万美元,公司创始人预计2022年将达到9000万美元。

据中关村大数据产业联盟发布的《中国AI数字商业展望2021-2025》报告预测,到2025年,中国AI数字商业核心支柱产业链规模将达到1853亿元,其中AI数字商业内容产业规模将达到495亿元。

巨大的“蛋糕”仍然清晰可见,且我们依然坚信,未来AI仍会和众多行业结合,并且真正改变我们的生活。

*本文基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议

AI四小龙,冬天难熬最先出现在价值星球 Planet。