2012年,“世界上最让人敬畏的银行家”,摩根大通CEO杰米·戴蒙在致股东信中用很大的篇幅强调着一个信号:硅谷来了。

花旗银行前CEO Vikram Pandit曾说,2023年之前,金融行业30%的工作岗位将被科技取代。

被科技席卷了的金融业正在发生巨变,今天就和硅兔君一起来看Fintech势如破竹般的发展。

不满华尔街:

炒股必备Robinhood

早在支付宝上的财富栏目出现之前的2013年,美国有一家名叫“罗宾汉”(Robinhood)的公司成立,截至2018年5月已经完成3.36亿美元的D轮融资,成为当年硅谷的“当红炸子鸡”。

Robinhood是美国文化中一位劫富济贫的民间英雄,以这位侠盗名字命名的公司听起来就很不简单。

2011年,美国群众不满1%的华尔街资本家们的贪婪与腐败,抗议只有1%的富人占有99%的美国人财富,发起“Occupy Wall Street”占领华尔街抗议运动。

Robinhood的创始人深受影响,他们发现华尔街金融公司的股票交易成本其实很低,却要求用户为每笔股票交易支付7~10美元的佣金,再加上开户最低资金限额,金融投资门槛十分高,将大部分中产以下的美国人拒之门外。

为了让更多的美国人能参与金融投资,两位创始人做出了一款零手续费的股票交易App,正式上线时有100多万用户提交注册申请。

信用报告全部免费:

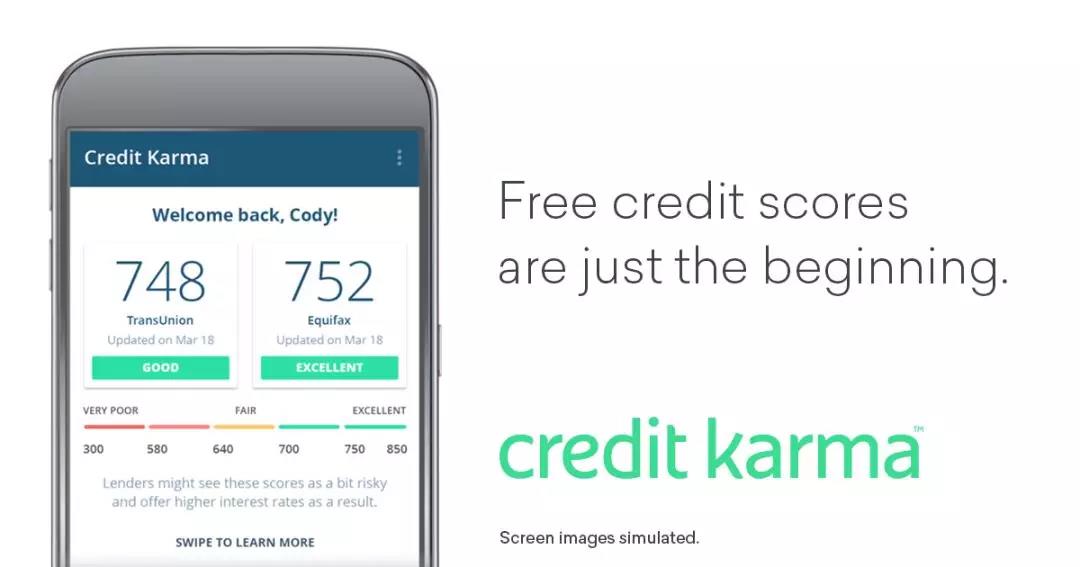

Credit Karma的海量消费数据库

美国早在2006年就已经将互联网提供免费服务的思想贯彻到消费金融行业,Credit Karma的成立相当于利用互联网技术,强行从其他传统付费征信机构的盘子里切下来了一大块蛋糕。

在美国,三大征信机构只在监管要求下每年为消费者提供一份信用报告,其他时间要最新报告是需要付费的,价格从十几到几十美元不等,然而它的成本或许只需要一美元甚至更少。

针对这种不公平,Credit Karma从征信机构用批发价购得信用记录,免费提供给用户。截至2017年,它的用户量已经积累了七千万用户。

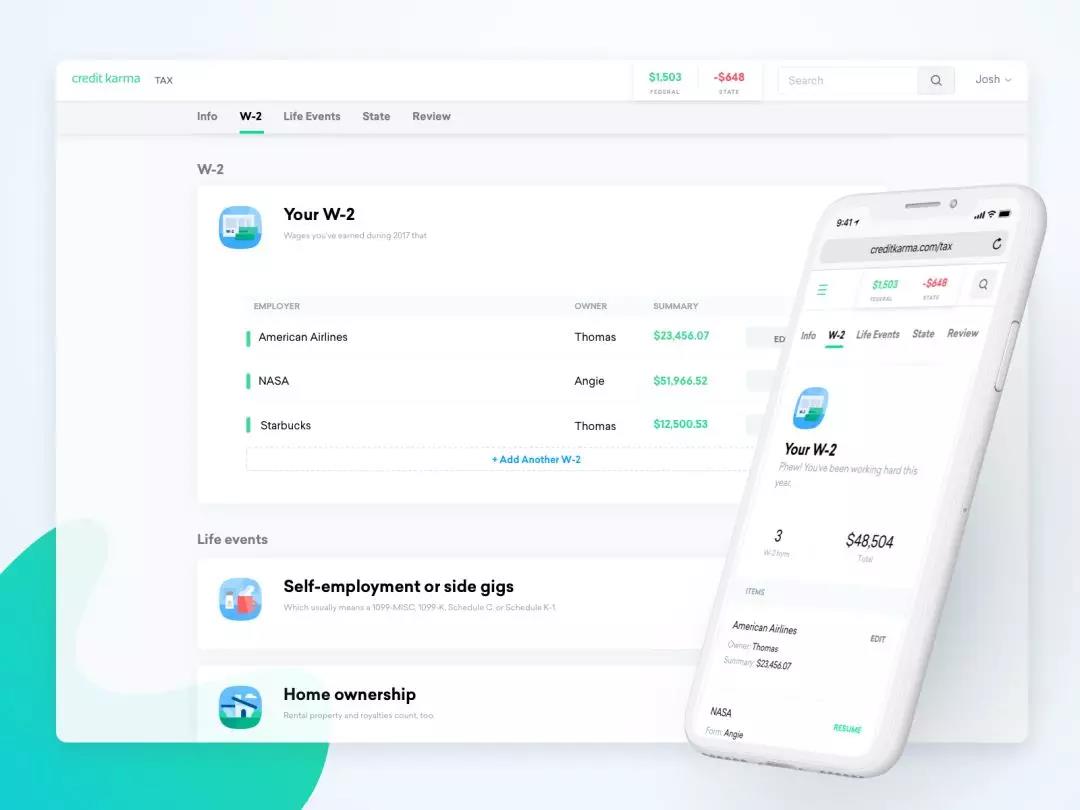

随后Credit Karma又推出了免费报税服务,而从前这项业务纳税人需要花费几十到上百美元购买报税软件。

这项新服务一推出不仅让Credit Karma用极低的成本获得了数千万高粘度用户,还带来了海量的用户信用记录,财务数据和行为信息,瞬间成为估值达到了近四十亿美元体量最庞大的导流平台。

因为详细地掌握了用户的信用背景和消费习惯,Credit Karma可以针对性地进行信用卡等金融产品的推荐行为,并且用户转化率远远高于其他渠道。

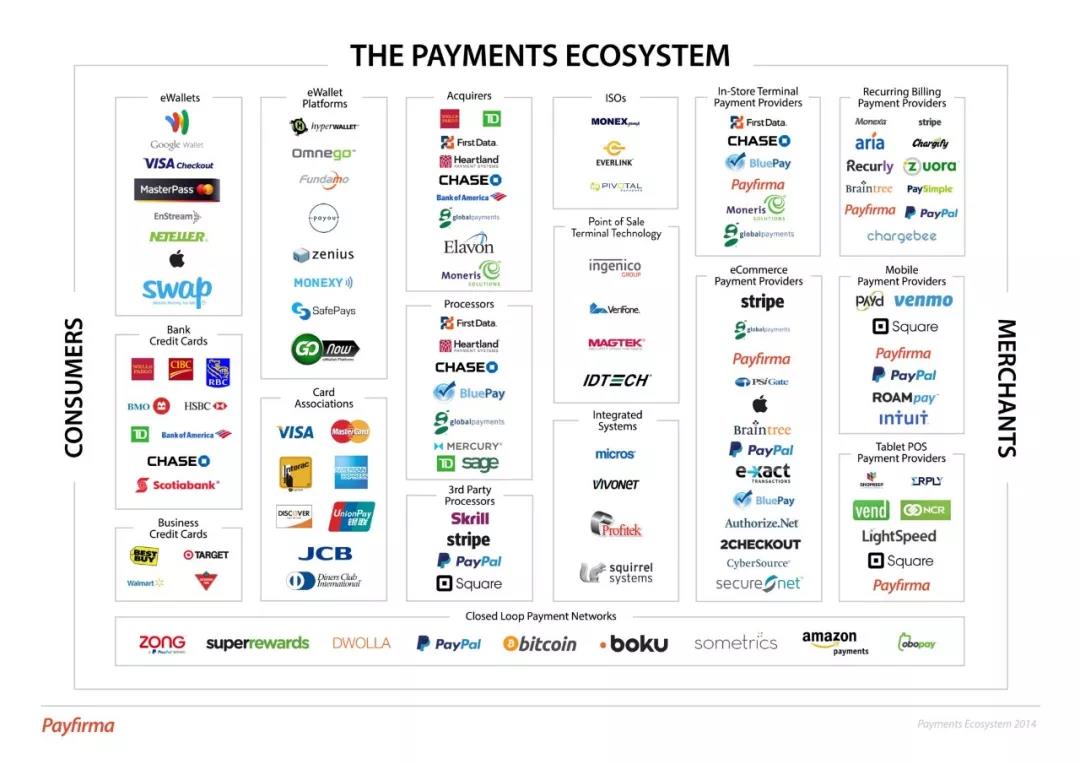

网络支付一键设定:

Stripe为中小企业谋福利

其实在美国也有类似支付宝的软件,不同的是它没有那么大的体量。

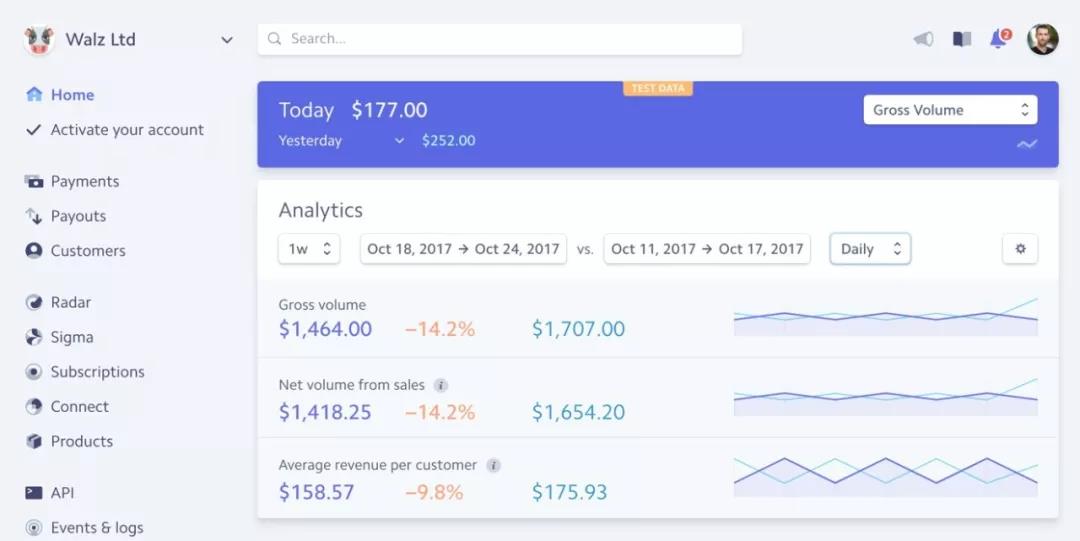

Stripe的目标是一些中小型的创业公司,帮助这些公司降低开发成本,免除它们陷入错综复杂的银行交易体系。

作为一个处理网络支付的工具,无论是移动应用还是网站,只需要在产品后台里复制粘贴一小段Stripe提供的代码和API,就能拥有支付功能,从而让用户输入信用卡,完成支付交易。

相较于其他竞争产品,Stripe的优势在于要价低,创业公司只需要付出每单2.9%的交易金额加上0.3美元的统一手续费;涉及到不同的平台、不同的支付方案时,Stripe的操作都更为简单,不需要开发者进行复杂的选择和调配;减少了不同货币、不同支付方式之间的交易阻碍。

以上三个例子,只是发展迅猛的Fintech的小小缩影。近些年,尤其是随着区块链、比特币等其他加密货币群体逐渐进入大众视野,Fintech应用变得越来越广为人知。

Fintech:

用技术实现财务民主化

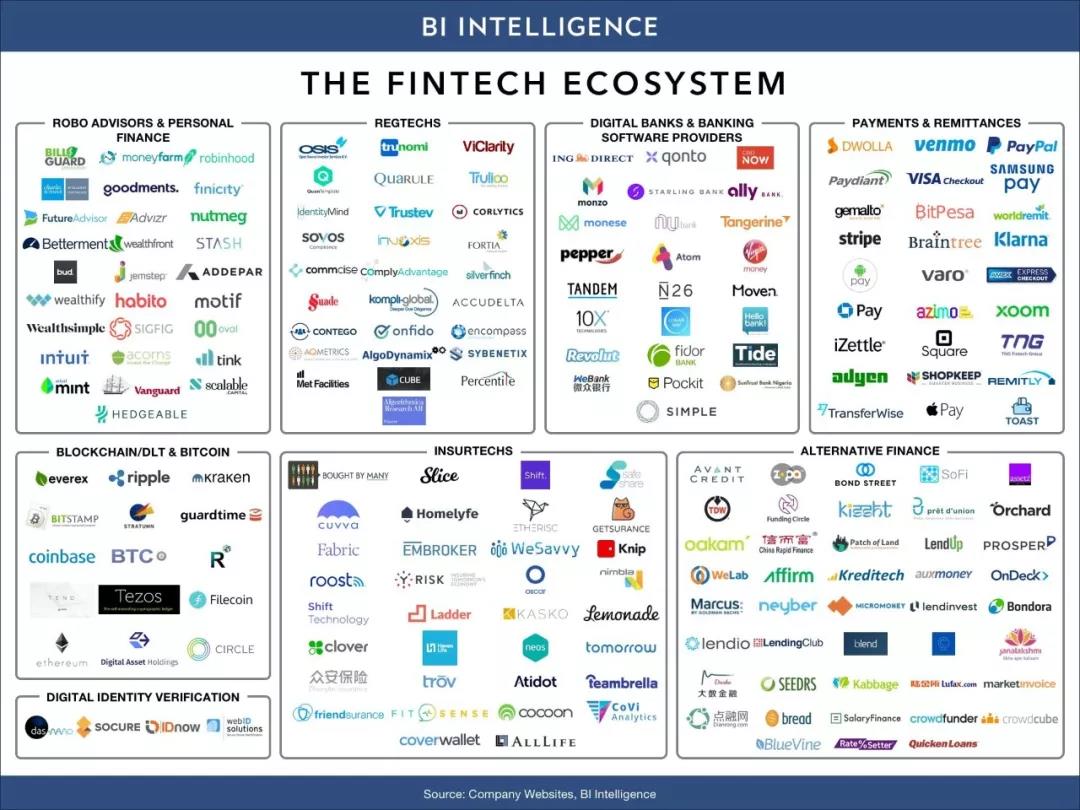

总结得来说,Fintech就是使用软件和技术提供金融服务的公司,包括金融咨询和财产管理、在线贷款、在线银行、移动支付、在线汇款等。

Fintech专注于颠覆性创新,重新定义金融服务,重构金融格局,推动传统模式更新迭代。在某种程度上,Fintech使财务民主化,使个人和商业用户更容易获利,降低财务决策的成本。

Fintech主要涉及的方面以及发展趋势有:

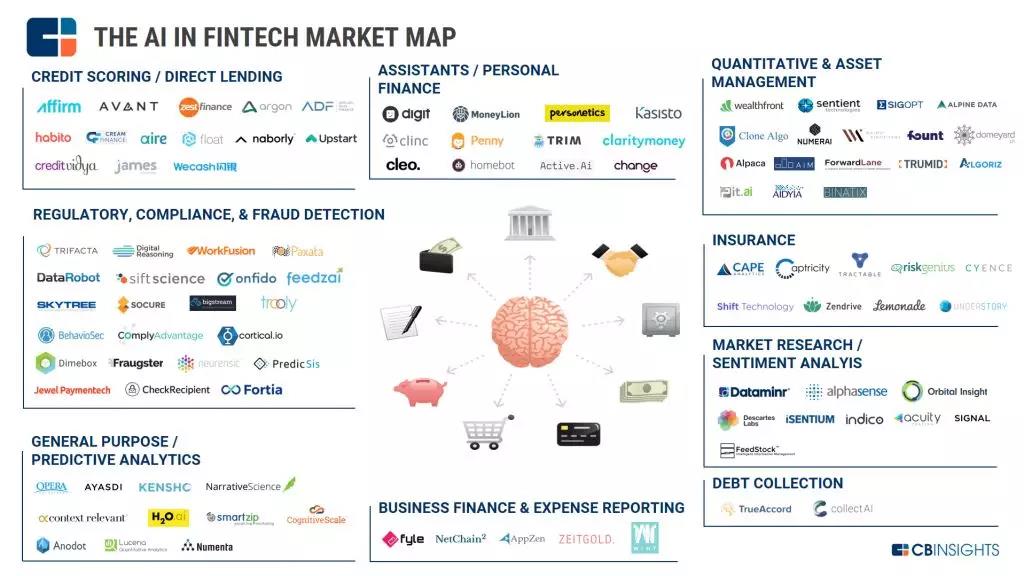

1、人工智能和自动化应用

大数据进入金融行业已经只是时间问题,预计到2019年底,机器人自动化软件将在75%的金融服务机构中得到广泛的应用。

这些软件通过自动化重复和人类完全相同的人工过程,从而消除内在的人为较低的效率。不仅节省了人力,AI完成任务的效率也将大大地提高。

结合人工智能技术,AI对于金融模型的预测准确率也将大大地提高。未来几年,人工智能在金融行业的发展潜力将会被进一步发掘出来。

2、移动支付和新银行

截至2017年,全球的移动银行和支付行业已经发展到相当大的规模,平均每天需要处理超过10亿美元的交易。

预测在未来两年,全球移动支付量将增长60%,拉丁美洲和撒哈拉以南的非洲的移动支付增长率将超过75%。

同时,移动货币市场对于金融的包容性也将飞速增长,具体体现在比特币的普及以及其他加密货币在市场上的流通。

3、Fintech公司成为新常态

在高新技术的强力冲击下,我们可以大胆地推测,过不了多久,Fintech公司将从颠覆者的形象转变为金融服务行业的助力者,广泛应用于监管技术(Regtech)、保险技术(Insurtech)和智能合约等。

尽管Fintech公司仍然会“破坏”金融行业,但并不会像之前想象中那样彻底地改变它。在美国,监管机构已经察觉到Fintech转型的大趋势,加强了货币监察,并发布了最新的Fintech宪章。

高需求高薪:

对人才如饥似渴

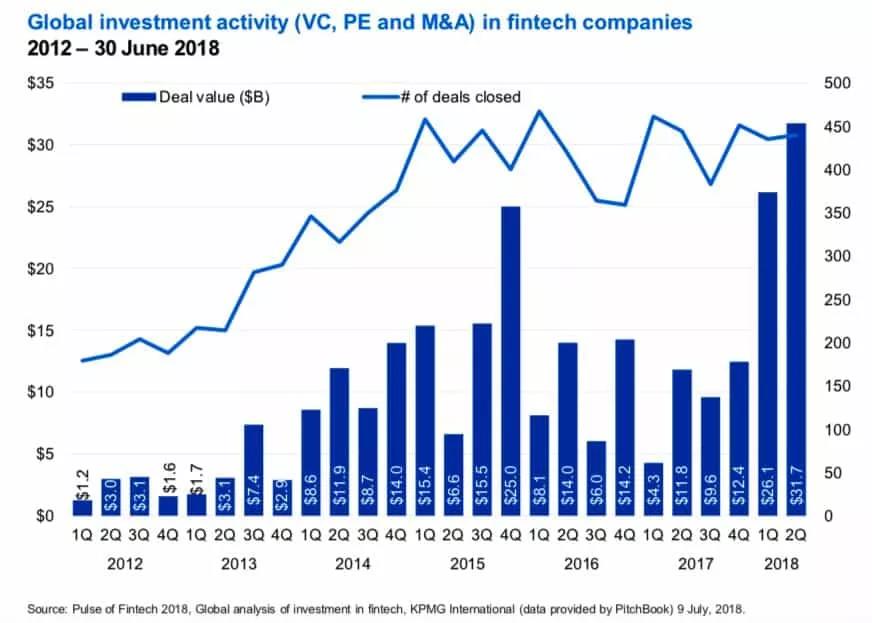

在过去十年中,Fintech模糊了技术和金融之间的界限,并越来越受到投资者的关注,仅2016年该行业就获得了174亿美元的投资。而到了2017年,这个数字几乎翻了一番,达到310亿美元。

一个新行业的兴起标志着对相应人才的需求量也增大了,Fintech专业人员的薪资也水涨船高。

随着Fintech势头逐年增长,对具有特定Fintech技能的专业人士的需求巨大,要成为Fintech需要的人才需要具备至少以下四项技能:

Skill 1:熟悉数字化资产交易

主要工作的范围是金融服务和金融科技行业,如加密货币、商业支付、现金贷款等。需要有相应的区块链开发经验,对于C/C++,Java等编程语言有着全面的了解。

在美国,此类从业人员的薪资可达13万美元/年,经验丰富的顾问或软件工程师甚至可以得到更多的收入,达到25万美元的薪水。

Skill 2:编程技巧

在Fintech就业市场,Java,JavaScript,C++,C#,Python和SQL的编程技能需求量很大。能够开发移动应用程序、网站和全栈平台的高技能软件工程师,对于创新的Fintech行业至关重要。

此外还需要合格的程序开发和维护人员来开发和维护新产品和新产品的API。

Skill 3:机器学习、人工智能和深度学习

在金融服务公司,特别是投资银行、对冲基金等公司尤其需要精通人工智能的高级人才。需要他们能熟练运用数据科学工具包、数据可视化工具、数据库语言以及应用统计技能等。

随着技术重新定义金融服务,Fintech产生的大量有用的数据需要进行详细的检查、分析和解释,以此来创造其最大的价值。

Skill 4:网络安全专业知识

Fintech初创公司特别容易受到信息安全的恶意威胁,此类攻击同时也会对货币产生影响,损害公司声誉、使业务关系变得紧张、甚至产生严重的法律后果。

然而网络犯罪分子越来越聪明,金融平台上的网络攻击也越来越复杂,对于专业网络安全人员的需求也在不断地增长。

根据数据统计,92%的猎头认为需要更多的金融科技人才,“职场人士将在金融科技领域看到更多就业机会”,并且大数据、人工智能、风险管理将会成为一大热门职位。

-END-

勾搭硅兔君(ID:sv_race)