1963年年中致合伙人信

上半年的业绩

1963年的上半年,道琼斯工业平均指数(以下简称道指)从652.10点涨到706.88点。如果持有道指,则会收到10.66美元的分红,道指上半年的总回报升至10.0%。

我们坚信:(1)短期业绩(少于三年)毫无意义,我们的投资组合尤为如此,因为相当多的资金在“控制类”机会上;(2)在下跌市场中,我们会跑赢道指和其他股权基金,但在市场产生泡沫时则可能很难追上他们。

尽管如此,排除掉邓普斯特公司的估值变化后(这一点我会在后面专门为大家呈现),我们上半年的业绩是14%。这14%是根据总的净资产计算的(不是单纯减去邓普斯特的资产),已经扣除了经营成本,但未扣除对合伙人的月度付款(只有接受付款的合伙人需要考虑这一点)和普通合伙人的分红。分红的额度是可能发生变化的,如果年底我们的业绩依然是14%,那么其中6%会作为分红,根据各合伙人的份额分配。剩下8%(14%-6%)的四分之三,会给到有限合伙人,总的收益率就是12%。

尽管上半年的结果不错,但我在前两段的警告依然有效。道指涨10%,我们涨14%,这六个月的成绩是不如1962年上半年的,当时道指跌21.7%,我们跌7.5%。我在前几封信中强调过自己的观点,大家如今应该已经很清楚了。

上半年,我们投资在“普通型”机会上的净资产(多头头寸减去空头头寸)大约有527.5万美元。我们从“普通型”上(欲了解我们投资种类的区别,请看去年年度信)获得的收益大约是110万美元,换算成百分比大约是21%。这再次说明,我们在不同类型的机会上分配资金的比例,会对短期业绩造成很大影响。1962年,“普通型”是下跌的,只有“运作型”和“控制型”表现出色,最终结果也是出奇的好。

今年,“控制型”的表现不如道指,拖累了我们的业绩,在市场上涨时这很正常。的确,如果能在市场上涨时全部投入“普通型”、在市场下跌时全部投入“运作型”,那会非常理想,但我不想预测股市涨跌。虽然它们的短期表现取决于市场是牛市还是熊市,但长期来看,我们认为这三种持仓都算是好生意。我们认为,长期来看,试图预测市场涨跌是个非常坏的生意,我们绝不会做这种事。我们不会直接预测市场涨跌,也不会判断哪种类型的持仓短期会表现更好,因为这相当于间接预测市场涨跌。

其他投资公司

按惯例,下面是道指、巴菲特合伙公司(以及合并前的各合伙公司)、以及两个最大的开放式股权投资公司(共同基金)、两个最大的封闭式股权投资公司的历年业绩:

脚注:

(1)该数据根据每年的资产价值加上持有人收到的分红计算

(2)来自1963年的《穆迪银行金融手册:1957-62》。1963年上半年为估算

(3)1957-1961年所有全年运行的合伙公司的合并数据,已扣除经营成本但未扣除合伙人的月度付款和普通合伙人的分红。

(4)基于前一列计算的合伙公司数据,再依照合伙协议扣除普通合伙人的分红

上述结果再次说明,即使是薪水最丰厚、最有名望的投资机构,业绩也很难比得上由蓝筹股构成的无需管理的道指。这些投资公司的方法、逻辑、乃至于最后的结果很有代表性,许多投资顾问和信托部门都在这么做。我并非意在指责他们,他们为数百万投资者提供了分散化的、便利的、安心的、有质量的服务。然而,他们提供的服务并不包括让资金以跑赢大市的速度实现复利增长。

我们合伙公司的存在意义是:让资金以高于平均水平的速度复合增长,同时尽可能让长期资本损失的可能性低于上述投资机构。我们不敢保证能实现这一目标,但我们可以说:如果连续几年都没能达成这个目标,我们就停止运作(除非这几年发生了投机热潮)。

邓普斯特磨坊公司

在上一封年度信中,我将哈里·博特称为“年度明星”。这么说其实都是低估他了。

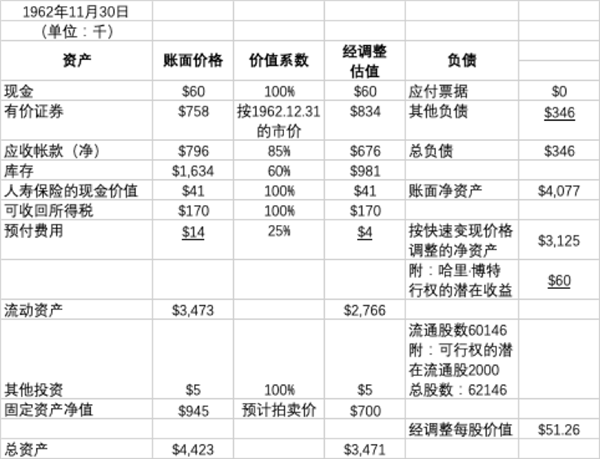

去年,哈里出色地将大量不产生效益的资产转化为现金,我们则用这些钱投资低估的证券。今年,哈里会继续将低效资产转化为现金,但除此之外,他还盘活了剩下的必要资产。这样一来,我们过去一年半的资产负债表出现了如下的变化:

【注:根据1962年《致合伙人信》,巴菲特的持仓成本是每股28美元。买入时邓普斯特的总市值是174万美元。】

上表包括了我们为邓普斯特估值时使用到的转换系数,用来反映一个能立刻卖出这些不产生效益的资产的价格。

大家可以看出,哈里转换资产的成果远超于我的估值预期。这明显证明了哈里的专业能力,可能也一定程度上体现了我估值时的谨慎。

大家还能看出,邓普斯特上半年的营业利润相当不错(还有大量未实现的证券收益)。毫无疑问,按照现在的经营方式,邓普斯特所需的资产虽然大幅减少,但盈利能力却还不错。然而,由于季节因素对这门生意至关重要,因此不能简单地用1963年6月30日报表中体现出的盈利能力,和1962年11月30日时的做对比。除了季节性之外,更重要的是,由于1963年年底之前邓普斯特可能还有更多进展,我们上半年的估值数据邓普斯特沿用了1962年的51.26美元。其实,我认为公司到年底的价值有很大可能超越这个水平。

针对我们合伙人里的原教旨主义者,我再来解释一下:巴菲特合伙公司拥有邓普斯特71.7%的股份,成本是1262577.27美元。邓普斯特在奥马哈国民银行有一个保险箱,1963年6月30日,保险箱里的证券市值是2028415.25美元,其中我们占71.1%,相当于1454373.70美元。一些证券分析师朋友可能觉得这种记账手段极其原始,但我得承认,与其坚信自己一定能以35倍市盈率的价格卖出去,我觉得还是一根一根地数手指头要靠谱的多。

预付款和预提款

我们接受合伙人和未来合伙人的预付款,并会从收到款项之日起按6%的年利率付息。虽然预付款并非一定要在年底转化为合伙公司的权益,但我想大家预付款的目的就是增资。

同理,我们允许合伙人在年中提取相当于其总权益20%的资金,并从提取之日起按6%的年利率付息。支付的利息会从他们的本金中扣除。我再次申明,该规定不是为了给合伙人提供随取随存的银行服务,而是以备合伙人有资金上的不时之需。

愿意以6%的利率借款或贷款,这听上去不太有“巴菲特范”。我设立提款权的目的是为合伙人的不时之需提供流动性,从现实情况上来看,我有理由相信提款的金额会远小于预付款的金额。

那么,既然我们能以远低于6%的利率从商业银行借款,为什么还要为预付款支付6%的利息呢?举例来说,我们上半年向银行借款的利率就是4%。问题的答案是,我认为我们的长期回报会高于6%(除非我们的收益率高于6%,否则普通合伙人没有分红)。虽然短期来看,我们能否达到6%是运气决定的。除此之外,既然新投入的资金很快就会转变为我们的股权,那我也不该以短期借款的态度对待它们。对我们来说,预付款还有另一个好处,那就是将新投入的资金分散在全年,而非在一月份一股脑地涌进来。而且对合伙人来说,比起去做保本理财,6%的收益率要好得多,所以这也是互惠互利。截止1963年6月30日,我们有21832美元的预提款,562437.11美元的预付款。

税项

我们今年的实现利润可能会挺多的。当然,最后也有可能并不多,而且今年的业绩其实和今年的投资行动毫无关系。我毫无保留地支持大额缴纳所得税——但税率要低。许多许多人带着所谓“税务考量”的想法,稀里糊涂地做了投资决策。

我的净值,是我所持资产的市值减去出售时应缴纳的税款。负债和资产一样真实,除非资产价值下降(噢!)、资产被移交给他人(无可奉告)、或者人死债清。不过靠死亡来逃避债务似乎有点得不偿失了。

将税后净值复利的增长速度最大化、将风险最小化,这是做出投资决策的基石。若将低税基证券分离开,则意味着这部分资产的复利增长也不存在了。虽然在特定案例中这样做可能结果很好,也可能结果很不好,但这会导致投资管理完全失效。持有一系列低税基证券,最后的业绩无疑和证券市场整体的表现,或者说和道指的复利增长速度类似。我们认为合适的税后复合增长率不应该这么低。

我之前说过,在你的应税总收入里,如果合伙公司带来的收益占了很大一部分,那么安全起见,你应该按照上一年的情况计算一下税款。这么算一下,就不容易再遇到麻烦。无论如何,1963年1月1日新加入的合伙人是不用交税的,因为合伙协议规定,我们的资本利得应该首先分给那些有未实现利润的合伙人。

和往年一样,我们会在11月1日左右(给合伙人和有意向合伙的人)寄出一封信,其中包括修正后的合伙协议、1964年的承诺书、1963年的税项估算,等等。

最后我通常会说,若有问题请务必联系我,但从未有人这样做过。也许压根没人读到最后。无论如何,我依然欢迎大家的问题。

诚挚的

沃伦·E·巴菲特

1963年7月10日

——1963年年中致合伙人信至此结束——

价投圈讨论:点击此处

翻译+整理:研究院小青